2025年8月14日,京東集團(tuán)(NASDAQ:JD;HK:09618)發(fā)布了《2025年第二季度及中期業(yè)績公告》:二季度營收3567億、同比增長22.4%;其中,商品收入增長20.7%、服務(wù)收入增長29.1%。

分部業(yè)績?nèi)缦拢壕〇|零售經(jīng)營利潤139.4億,同比增長37.9%,利潤率4.5%;京東物流經(jīng)營利潤21億,同比下降10.3%,利潤率3.8%;新業(yè)務(wù)(主要是外賣)收入增長199%,經(jīng)營虧損147.8億。

京東外賣日訂單突破2500萬單、覆蓋全國350個城市、超150萬商家入駐,代價是京東集團(tuán)上半年經(jīng)營利潤降至96.7億、同比下降46.8%。

根據(jù)公開信息,美團(tuán)單日最高訂單量1.2至1.5億單,餓了么達(dá)到8000萬單(均包含即時零售),京東外賣屈居第三。

代價和戰(zhàn)果想必不出京東所料,值得玩味的是為什么非要死磕外賣。

基本盤穩(wěn)固

京東敢于大舉開拓外賣業(yè)務(wù),底氣源自基本盤穩(wěn)固。服務(wù)收入占比和3C產(chǎn)品占比是兩個值得關(guān)注的指標(biāo)。

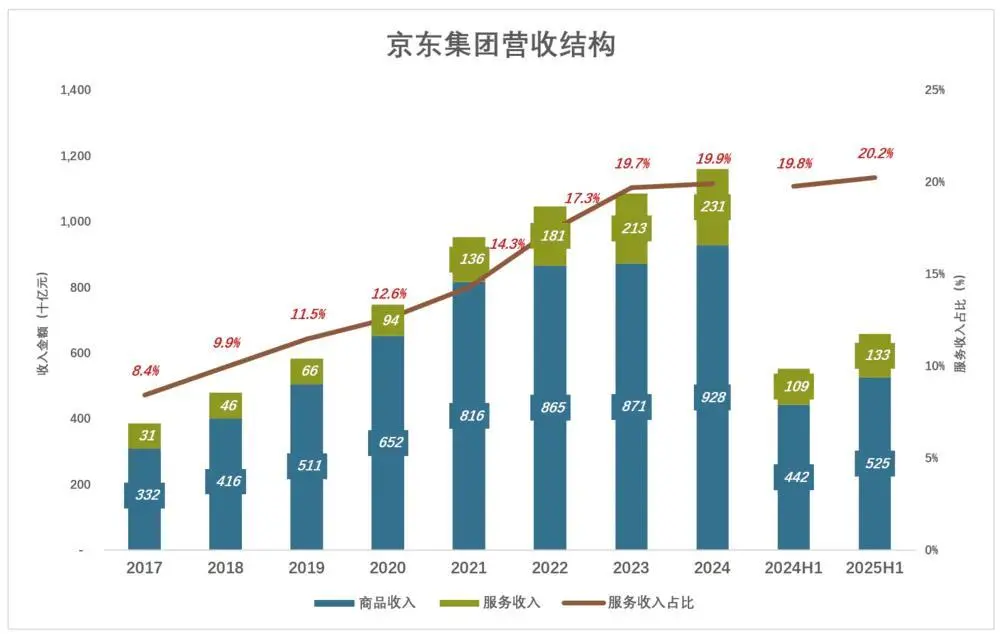

服務(wù)收入占比突破20%

京東集團(tuán)營收分為兩大類——商品收入、服務(wù)收入。

京東以自營業(yè)務(wù)起家且銷售全額入賬,所以在早期貢獻(xiàn)了絕大部分的營收:

2017年,商品銷售、服務(wù)收入分別為3318億、305億,服務(wù)收入占比8.4%;

2019年,商品銷售、服務(wù)收入分別增長到5107億、662億,服務(wù)收入占比11.5%;

2021年,商品銷售、服務(wù)收入分別增長到8156億、1359億,服務(wù)收入占比14.3%;

2024年,商品銷售、服務(wù)收入分別為9280億、2308億,服務(wù)收入占比19.9%;

2025年H1,商品銷售、服務(wù)收入分別為5247億、1330億,服務(wù)收入占比20.2%;

服務(wù)業(yè)務(wù)毛利潤率遠(yuǎn)高于商品銷售,服務(wù)收入占比持續(xù)提高,是東京業(yè)績改善的關(guān)鍵因素。

2019年,服務(wù)收入占比達(dá)到11.5%時,經(jīng)營利潤首次“轉(zhuǎn)正” ,經(jīng)營利潤率為1.6%。此后,即便經(jīng)歷疫情也沒有出現(xiàn)財年虧損。2024年,服務(wù)收入占比接近20%,經(jīng)營利潤率3.3%(創(chuàng)新高)。

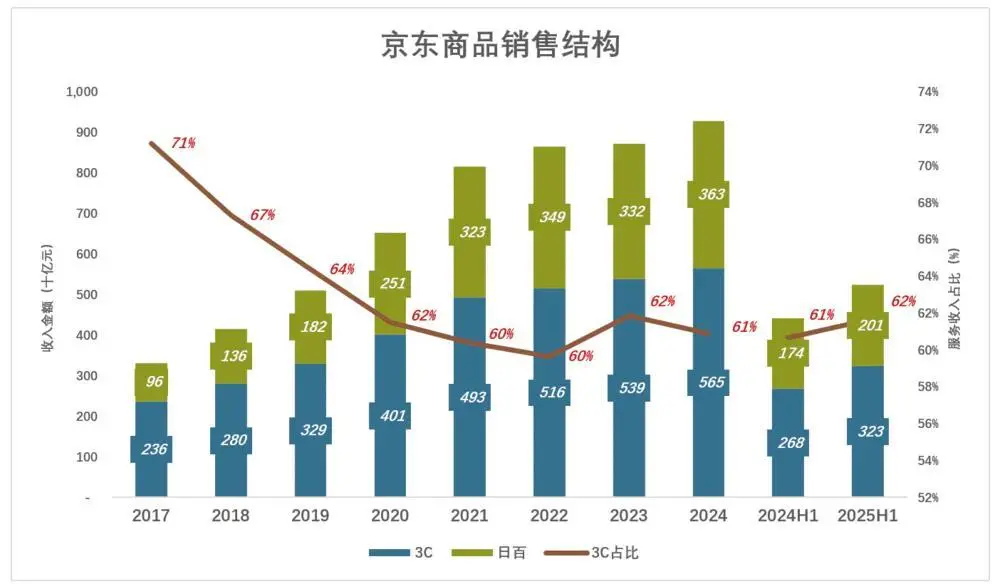

電子產(chǎn)品占自營收入60%

京東自營從電子產(chǎn)品及家用電器(俗稱3C)起家。隨日百品類壯大,3C產(chǎn)品占比逐年下降:

2017年,電子產(chǎn)品銷售額2363億、占自營收入的71.2%

2019年,電子產(chǎn)品銷售額3287億、占自營收入的比例卻降至64.4%;

2022年,電子產(chǎn)品銷售額5159億、占自營收入比例進(jìn)一步降至59.6%;

2024年,電子產(chǎn)品銷售額達(dá)5650億、占自營收入比例反彈至60.9%;

2025年H1,電子產(chǎn)品銷售額達(dá)3233億、占自營收入比例提高到61.6%;

3C是東京起家的品類。2025年Q2,3C銷售額達(dá)1790億、同比增長23.4%,占自營收入比例提高到63.4%(與“以舊換新”政策相關(guān))。

另外,2025年Q2日百銷售額1034億、同比增長16.4%。已連續(xù)三個季度保持兩位數(shù)增長,且增速越來越快。

增長主要來自核心零售

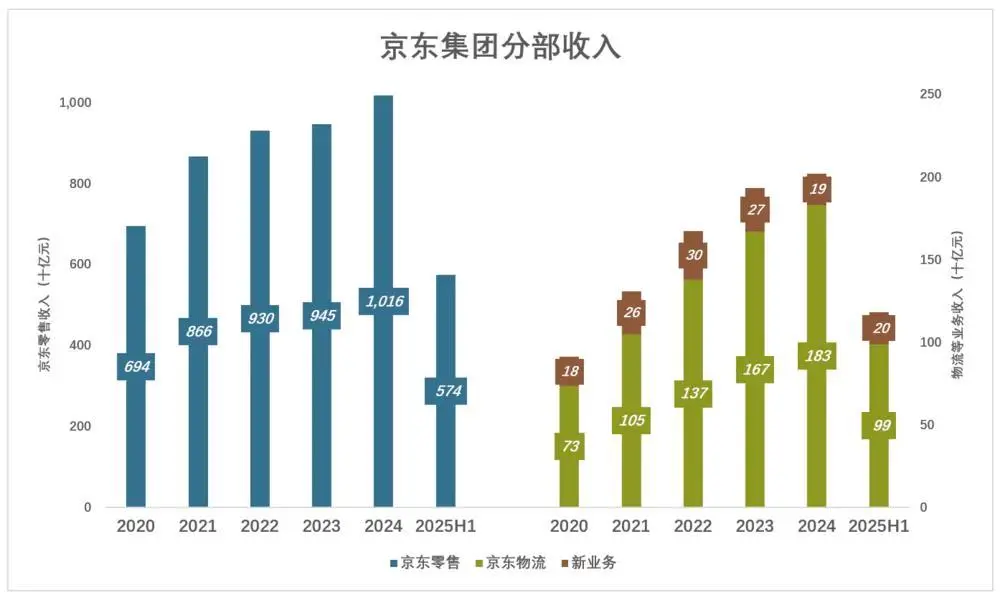

自2024年Q1開始(并對往績進(jìn)行了回溯),京東財報將業(yè)務(wù)分三個分部呈報,分別是“京東零售”、“京東物流”、“新業(yè)務(wù)”。

京東零售(含京東健康、京東工業(yè))

2020年至2024年,京東零售營收從6940億增至1.02萬億。四年累計增長46.4%、年均9.9%;

進(jìn)入2025年,京東零售增速顯著提高,Q1、Q2收入分別為2639億、3100億,同比增速分別為16.3%、20.6%;上半年收入5739億、同比增長18.6%。

京東物流(包括內(nèi)部及外部業(yè)務(wù))

2020年至2024年,京東物流營收從734億增至1828億。四年累計增長149.2%、年均25.6%;

2025年Q1、Q2,京東物流營收分別為470億、515.6億,同比增速分別為11.5%、16.6%;

新業(yè)務(wù)

與零售、物流分部不同,新業(yè)務(wù)是個“筐”,裝著京東希望探索的多項業(yè)務(wù)。包括達(dá)達(dá)、京東產(chǎn)發(fā)、京喜及海外業(yè)務(wù)。

2020年新業(yè)務(wù)收入176億,2022年增至298億,2019年回落至192億。2025年Q2,新業(yè)務(wù)大幅增至138.5億,同比、環(huán)比增幅分別為199%、141%,主要由京東外賣驅(qū)動。

2025年H1,京東集團(tuán)營收6577.4億、同比增長19.3%。其中:

京東零售收入5739.2億、同比增長18.6%,對合并總收入增長的貢獻(xiàn)率為84.7%;

京東物流收入985.3億、同比增長11.5%,對合并總收入增長的貢獻(xiàn)率為11.5%;

新業(yè)務(wù)收入196億、同比增長106.2%,對合并總收入增長的貢獻(xiàn)率為9.5%(由于有分部間抵銷貢獻(xiàn)率總和大于100%)。

核心零售業(yè)務(wù)表現(xiàn)強(qiáng)勁時,大力拓展新業(yè)務(wù)有“晴天修屋頂”的意味。

“激戰(zhàn)”過后的盤點

2025年Q2,新業(yè)務(wù)的巨額虧損被零售業(yè)務(wù)利潤抵消后,京東集團(tuán)合并業(yè)績出現(xiàn)0.2%的經(jīng)營虧損。由于“外賣大戰(zhàn)”已被官方叫停,預(yù)計下半年新業(yè)務(wù)虧損將大幅收窄。

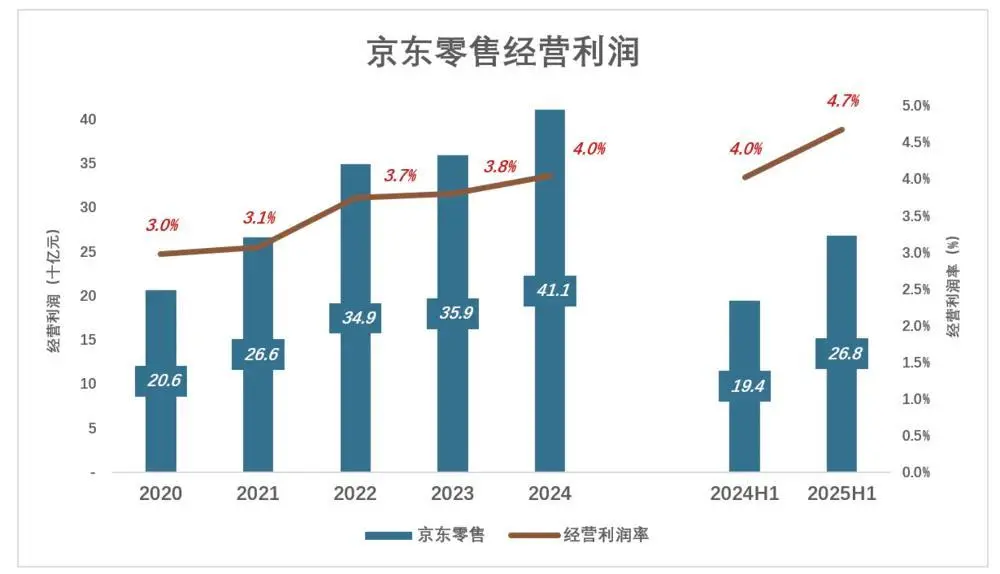

京東零售

2020年,京東零售經(jīng)營利潤突破200億,利潤率3%;

2022年,京東零售經(jīng)營利潤增至349億,利潤率3.7%;

2024年,京東零售經(jīng)營利潤411億,利潤率4%;

2025年H1,京東零售經(jīng)營利潤268億、同比增長37.8%,利潤率4.7%;

2020年至2024年,京東零售經(jīng)營利潤翻了一倍,年均增長18.8%。

新業(yè)務(wù)

新業(yè)務(wù)分部的定位是資源整合與戰(zhàn)略投入,業(yè)務(wù)范圍有增有減,投入力度有大有小。

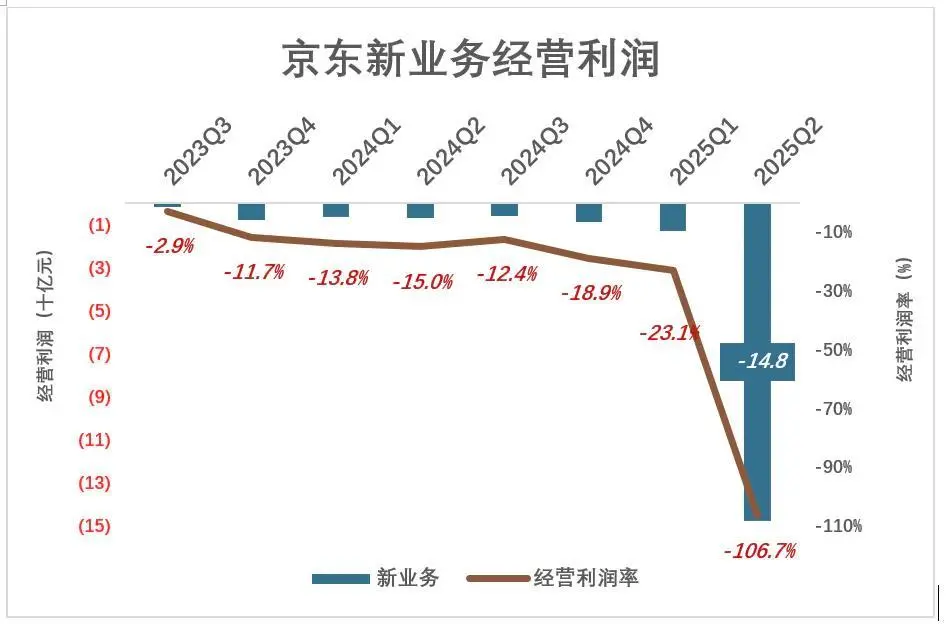

進(jìn)入2025年之前,分部經(jīng)營虧損最高不到9億,經(jīng)營虧損率最大不到19%。

2025年Q1,新業(yè)務(wù)經(jīng)營虧損13.3億、虧損率23.1%;

2025年Q2,新業(yè)務(wù)經(jīng)營虧損147.8億、虧損率106.7%;

2025年Q2,新業(yè)務(wù)虧損驟然放大顯然不是意外,而是刻意為之,因為京東認(rèn)準(zhǔn)了方向。

合并經(jīng)營利潤

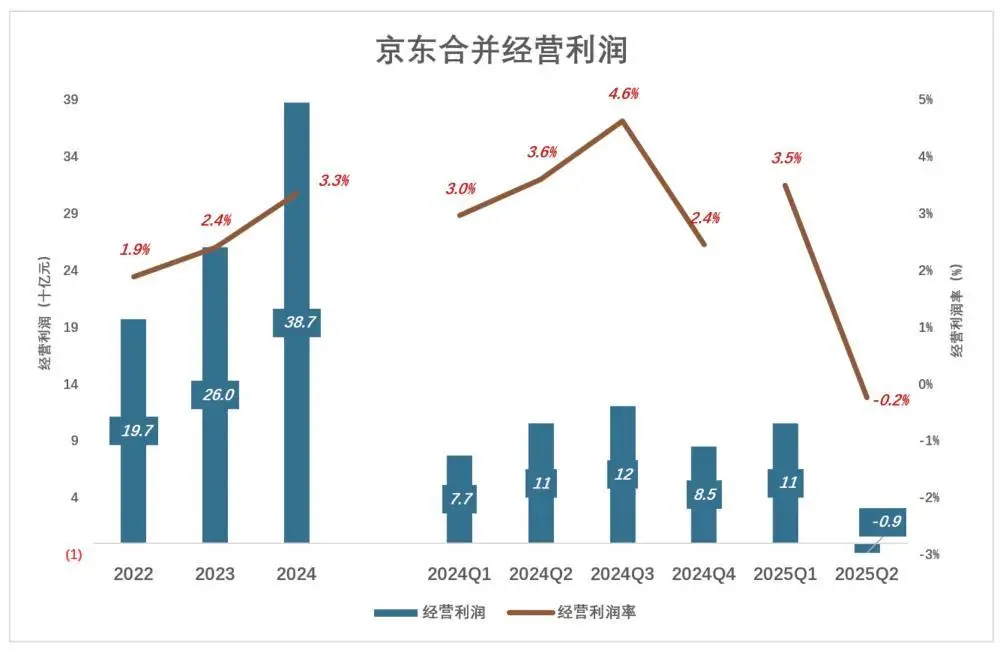

2022年,京東合并經(jīng)營利潤197億,利潤率1.9%;

2023年,京東合并經(jīng)營利潤260億,利潤率2.4%;

2024年,京東合并經(jīng)營利潤387億,利潤率3.3%;

2024年Q3,京東合并經(jīng)營利潤達(dá)120億,利潤率4.6%;

2025年Q2,京東合并經(jīng)營虧損8.6億,虧損率0.2%;

2024年Q2,京東合并經(jīng)營利潤105億,2025年Q2合并經(jīng)營虧損近9億。

2025年H1,京東合并經(jīng)營利潤96.7億。全年合并經(jīng)營利潤至少200億(假設(shè)Q3、Q4經(jīng)營利潤均高于50億)。

網(wǎng)上零售已接近“天花板”

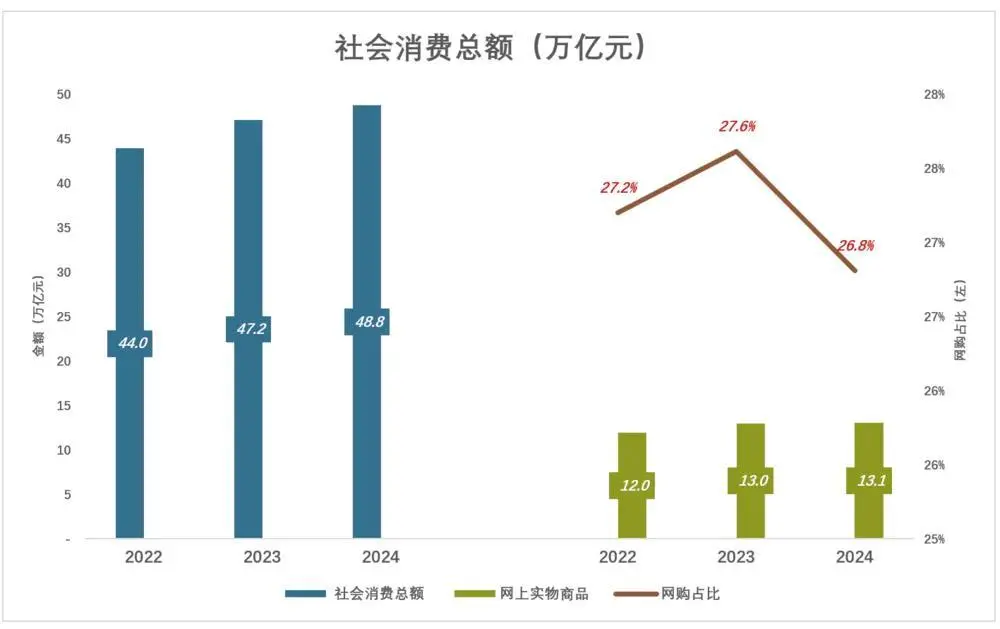

經(jīng)過十幾年高速發(fā)展,網(wǎng)上購物進(jìn)入成熟期,人口紅利、流量紅利基本消失。最近三年,網(wǎng)購增速放緩,占社會消費(fèi)總額的比例開始下滑。以下為2022年、2023年、2024年的統(tǒng)計數(shù)據(jù):

2022年,社會消費(fèi)品零售總額44萬億。其中,實物商品網(wǎng)上零售額12萬億元、占社會消費(fèi)總額的27.2%。

2023年,社會消費(fèi)品零售總額增至47.2萬億;其中,實物商品網(wǎng)上零售額13.02萬億元、占社會消費(fèi)總額的27.6%。

2024年,社會消費(fèi)品零售總額48.8萬億元;其中,實物商品網(wǎng)上零售額13.08萬億元、占社會消費(fèi)總額的26.8%。

從“內(nèi)容電商”到“百億補(bǔ)貼”,從發(fā)掘“下沉市場”潛力到AI選品,頭部電商使盡渾身解數(shù),邊際效果越來越弱。最近三年實物商品網(wǎng)上零售額年均增速僅為4.6%,與GDP增速、人均可支配收入增速基本相等。

中國消費(fèi)者對網(wǎng)購接受程度極高,可謂“應(yīng)網(wǎng)盡網(wǎng)”,但網(wǎng)購金額卻被無形“天花板”壓制在消費(fèi)總額的30%以下。

電商3.0呼之欲出

電商3.0的兩大要素

電商1.0只是信息交換平臺,電商2.0要解決商品真實性、賣家信譽(yù)、放心支付、物流送貨體驗等事項。

電商1.0好比早期門戶網(wǎng)站的“房屋出租”欄目,房主掛出信息,接租客電話。電商2.0相當(dāng)于如今專業(yè)的房屋中介(如鏈家),除核實房源真實性,還安排“線下帶看”、“協(xié)助談判”、“協(xié)助簽約”、“手續(xù)辦理”、“后續(xù)服務(wù)”、“房屋托管”。

電商1.0和2.0時期,網(wǎng)上、網(wǎng)下供應(yīng)鏈?zhǔn)歉盍训模饔懈鞯捏w系;網(wǎng)上、網(wǎng)下是競爭關(guān)系,網(wǎng)上多賣一瓶醋、便利店就少賣一瓶。

只要突破“天花板”,占社會消費(fèi)總額的比例提高到50%以上,中國電商將迎來十幾萬億增長空間。

網(wǎng)購早已融入日常生活,為什么消費(fèi)者仍有四分之三的錢花在線下?主要原因是消費(fèi)者“半固化”的購物習(xí)慣。什么東西線上買、什么東西線下買,人人心中有數(shù)。

制約網(wǎng)購占比提高的因素有兩個:

一是用戶在意時效性。比如,正在包餃子,發(fā)現(xiàn)家里沒醋了,立即派孩子去樓下小賣部;

二是電商提高履約能力的投入產(chǎn)出比。對數(shù)以億計用戶的高頻、低額需求即時響應(yīng),邊際成本大于邊際收益。

要突破“天花板”,電商必須進(jìn)化。電商3.0有兩個核心要素:打通網(wǎng)上、網(wǎng)下供應(yīng)鏈體系;網(wǎng)上、網(wǎng)下零售由競爭變?yōu)楦偤稀?/p>

即時零售有電商3.0的影子,但還差一大截。以京東即時零售為例,現(xiàn)有三種發(fā)貨模式:

合作商家直發(fā)(商超、便利店、藥店等)——主要服務(wù)生鮮、日用品銷售;

前置倉(秒送倉)——主要適用于3C數(shù)碼等標(biāo)品;

配送站協(xié)同——京東倉庫與線下門店庫存打通,根據(jù)地理位置智能選擇發(fā)貨源。

對京東而言,要實現(xiàn)真正的3.0還有兩個環(huán)節(jié)要完善:一是訂單(配送員)調(diào)度;二是用數(shù)據(jù)指導(dǎo)合作商家備貨。

即時零售配送員的工作模式與外賣小哥高度相似,都是從多點取、往多點送,每時每刻都有新的訂單需求出現(xiàn)。外賣平臺要對數(shù)百萬配送員的路徑實時規(guī)劃、實時調(diào)整。資料顯示,美團(tuán)高峰時段每小時完成29億次路徑規(guī)劃。

線下零售最大的短板是數(shù)據(jù)顆粒度大且更新不及時。而頭部電商對某個小區(qū)喜歡消費(fèi)哪個品牌的啤酒,有多少老年人、多少嬰兒,乃至每月用多少衛(wèi)生紙都能預(yù)測個八九不離十。用這些數(shù)據(jù)指導(dǎo)小區(qū)周邊商超、便利店備貨,既能分擔(dān)京東物流體系的壓力,又提高配送速度。

2024年底,中國社區(qū)小型超市、便利店數(shù)量超過200萬家。如能將這些人、場、貨為我所用,電商履約能力增長何止一倍。

京東邊際收益最高

美團(tuán)在配送員調(diào)度方面有豐富的經(jīng)驗,京東多年積累的用戶數(shù)據(jù)是巨大的寶庫。

2024年,中國餐飲服務(wù)總收入5.6萬億。其中,外賣市場規(guī)模1.6萬億,占比28%。用戶規(guī)模約5.8億,高頻消費(fèi)特征顯著。

如果只為在1.6萬億的市場搶10%的份額,京東不會下這么大本錢。往近說是圖“高頻帶低頻”,即外賣用戶在京東商城的交叉購買;往遠(yuǎn)說是為即時零售“趟路”。正所謂,“項莊舞劍,意在沛公”。

在財報后的電話會上,京東高管表示:外賣和即時零售是公司的重要戰(zhàn)略方向,目標(biāo)是建立一個可持續(xù)五年、十年甚至二十年的商業(yè)模式。

京東“新業(yè)務(wù)”二季度虧損近150億,日訂單最高達(dá)到2500萬,遠(yuǎn)低于美團(tuán)、餓了么創(chuàng)造的紀(jì)錄。

但是,京東的邊際收益卻是最高的——外賣業(yè)務(wù)“零幀起手”,從默默無聞到行業(yè)前三只用了一個季度。

外賣大戰(zhàn)消停后,假如日訂單能保持在1000萬左右。以這個量級跑一年半載,外賣及即時零售的系統(tǒng)能力(如訂單調(diào)度、商品規(guī)劃等)也就上來了。